- --------------------------------

- ------ БРОКЕРЫ/АКЦИИ ------

- --------------------------------

- --------------------------------

- --------------------------------

- ---------- КНИГИ -----------

- ------------------------------

- ---- КОПИРОВНИЕ СДЕЛОК ----

- ------ КРЕДИТОВАНИЕ -------

- ------ ИНВЕСТИЦИИ -------

- ------ СЕРВИСЫ ОБМЕНА -------

- --------- РАЗНОЕ ----------

- Автоматические торговые системы для Форекс

- ---------------------------

- ---------------------------

- ---------------------------

- ---------------------------

- ---------------------------

- ---- МЕТОД В.Д. ГАННА ----

- --------------------------

- --------------------------

- ------- НОВИЧКАМ -------

- --------------------------

- Избегайте небрежности в работе

- Помните, что на рынке может произойти все что угодно

- Не торгуйте против тренда

- Торгуйте по четкому, простому и ясному плану

- Верьте только себе

- Не торгуйте только потому, что хочется торговать. Умейте ждать, а дождавшись - быстро действовать

- Трейдинг - это борьба со своими слабостями. Прежде чем начать активную торговлю, познайте себя и свои слабости

- Успеха добиваются только эмоционально устойчивые трейдеры

- Не жалейте о незаработанном

- Будьте готовы к убыткам и не бойтесь их. Не позволяйте небольшим убыткам превращаться в фатальные. Легко и быстро берите убытки, а прибыль "доите" до последней капли

| Графические модели [12] |

| Индикаторы [10] |

| Осцилляторы [10] |

| Показатели объема [3] |

| Прочие статьи [2] |

|

Рекомендуемые Форекс рассылки |

- --------------------------

- В помощь трейдеру

- --------------------------

- --------------------------

- --------------------------

Поможет вам улучшить торговые навыки, протестировать новые торговые стратегии и развить уверенности в себе без риска потерять реальные деньги!

Важно:

В программе была добавлена возможность тестирования на реальных тиковых данных, что поднимает точность результатов практически до 100%.

не успех в одиночной сделке, а сохранение и приумножение капитала!

| Главная » Статьи » Технический анализ » Прочие статьи |

| Существует множество различных способов определения

трейдером уровней поддержки и сопротивления на рынке, и на сегодняшний день

сложно сказать, какой из них пользуется наибольшей популярностью. Уровни Фибоначчи в данном списке способов занимают особое место, поскольку в его основе лежат простые для понимания и восприятия математические законы, выявленные и доказанные несколько столетий тому назад. В среде трейдеров, как и в целом в обществе, несмотря на появление множества новомодных тенденций, классика всегда остается в моде. Сказанное является полностью справедливым в отношении уровней Фибоначчи – сегодня сложно представить, что когда-нибудь трейдеры откажутся от этого инструмента. Уровни Фибоначчи основываются на отношении из числового ряда Фибоначчи, где каждое последующее число равно сумме двух предыдущих чисел: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55 и так далее. При делении любого члена последовательности на предыдущее число мы всегда получаем 1,618, а при делении числа на предыдущее значение через одно мы всегда получаем значение 2,618. Чем далее стоят друг от друга два числа, тем большим получается это отношение. Для трейдеров имеют значение главным образом несколько параметров - 23,6%, 38.2%, 61.8%, 76,4% (для удобства применения трейдеры обычно переводят их в проценты). Данный инструмент позволяет установить уровни поддержки и сопротивления в конкретной рыночной ситуации. Описываемый инструмент весьма прост в использовании – сперва необходимо определить уровень локального минимума и максимума, которым на графике будут соответствовать 0% и 100%. В получившемся промежутке устанавливаем уровни, которые будут соответствовать ключевым соотношениям Фибоначчи 23,6%, 38.2%, 61.8%, 76,4%. Причем используется тенденция предыдущего движения, потому что текущее движение это коррекция к тому движению, что было раньше. то есть, если курс сейчас движется вверх, то раскладывать сетку Фибоначчи мы будем по предыдущему нисходящему движению и наоборот. Всегда работаем от прошлого к будущему.  Практическая польза уровней Фибоначчи помимо

всего прочего заключается еще и в том, что посредством данного индикатора

представляется возможность с крайне высокой степенью вероятности определять

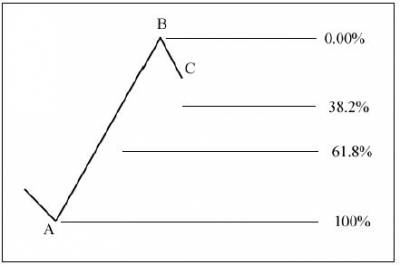

цели коррекции, в том случае если произойдет прорыв. Так, к примеру, если речь идет о прорыве уровня поддержки, то целью коррекции с высокой степенью вероятности станет уровень, расположенный на один порядок, ниже того, что был прорван. Использование уровней отката Фибоначчи. Хотя существует много разных уровней отката Фибоначчи, обычно используются только несколько уровней, которые имеют свои собственные особенности. Уровень 38.2% - по природе того факта, что мы ищем кластеры для точек входа уровень 38.2% будет использоваться только для долгосрочных движений, т.е. уровень отката 38.2% долгосрочного движения может сформировать кластер с уровнем отката 50% или 61.8% краткосрочного движения. Уровень 50% - важный уровень, откаты краткосрочных движений на 50% могут формировать кластеры поддержки и сопротивления на том же самом уровне. Уровень 61.8% - важный уровень для покупки или продажи, также как уровень 50%, входы на этом уровне часто связаны с тем, что здесь формируется кластер с откатом долгосрочного движения по Фибоначчи. 61.8% известно как «Золотое сечение» и, вероятно, является наиболее мощным из уровней отката Фибоначчи. Уровень 78.6% - Этот уровень используется не для входов, а для размещения стоп-лоссов – ваш стоп необходимо разместить около уровня 78.6% отката Фибоначчи. Причина размещения стопа именно здесь заключается в том, что чем дальше откатывается цена, тем больше вероятность того, что мы наблюдаем не просто откат, а разворот движения цены. Если цена прошла уровень 78.6%, высока вероятность отката движения на 100%. Таким образом, использование стопа на уровне 78,6% поможет уменьшить ваши убытки, по сравнению с менее жестким стопом на уровне 100%. Это может привести к более благоприятному соотношению риска к прибыли. Уровень 100% - Полный откат движения. Используйте его для стопов, только в том случае, если вы хотите иметь менее жесткий стоп, чем на уровне 78,6 или если использование 100% значительным образов увеличивает вероятность прибыльности вашей сделки (например, если это важный уровень поддержки). Обратите внимание на то, что мы не используем уровень 23,6%, поскольку он слишком маленький для входа с хорошей вероятностью. Построение уровней коррекции Фибоначчи на простом росте: Пусть ломаная

линия ABC условно изображает движение котировок ценной бумаги. Точка A —

минимум цены на рассматриваемом интервале, B — максимум, а C —

соответственно текущее значение цены. Видно, что цены выросли от

минимума до максимума и в настоящий момент находятся в стадии коррекции.

Расстояние по вертикали между минимумом и максимумом, т.е. между

точками A и B, называется рыночным размахом. Поставим вопрос так: если

считать, что размах равен 100%, то до какой величины можно ожидать

продолжение коррекции? Ответ звучит следующим образом. Наиболее

вероятной величиной коррекции является уровень 38.2%. Иными словами,

цены с большой вероятностью не опустятся ниже, чем на 38.2% от

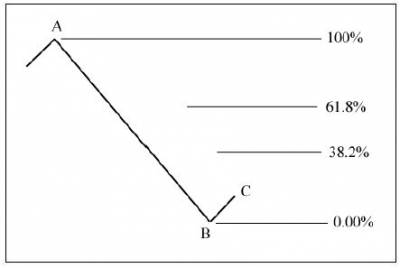

предыдущего роста, а развернутся и продолжат движение наверх. Если и этот рубеж не устоит, т.е. точка C опускается ниже, то вероятен слом восходящего тренда. Иначе говоря, при росте ценных бумаг на уровнях коррекции 38.2 и 61.8% формируются сильные уровни поддержки, которыми необходимо правильно пользоваться в процессе торговли. Ответ на вопрос о том, какой уровень коррекции более значим для той или иной рыночной ситуации, может дать теория Эллиотта. Согласно правилам Эллиотта целью коррекции после первой волны являются уровни 61.8 и 76.4%. Коррекция после третьей волны в терминах Эллиотта не может превысить уровень 38.2%. На сильных трендах редко бывают коррекции, превышающие 38.2%. Зачастую дело ограничивается коррекциями до уровня 23.6% или еще меньших. Тем не менее в обычных условиях уровень первой коррекции — 38.2% — менее значим, чем уровень второй коррекции — 61.8%. Обратите внимание, что два последовательных коррекционных движения по 38.2% каждое в точности опускают цены на уровень второй коррекции: (100 — 38.2%)(100 — 38.2%) = (100 — 61.8%). Таким образом, точки 38.2 и 61.8% представляют собой удобные места, выше которых можно разместить приказ лимит для открытия длинных позиции на росте. Соответственно ниже этих уровней можно размещать стоп-приказы на выход из длинной позиции для защиты прибыли. Заметьте, что уровни коррекции на росте идут сверху вниз и знаменуют собой относительное значение величины коррекции. В этой связи нулевая коррекция соответствует максимуму цены, точке B, а показанное на рис. 1 положение точки C соответствует приблизительно 20%-ной коррекции. Совершенно аналогично рассматривается случай построения коррекций Фибоначчи для падающих цен:  Вновь, пусть ломаная линия ABC условно

изображает движение котировок ценной бумаги. Точка A — локальный

максимум цены на рассматриваемом интервале, B — минимум, а C —

соответственно текущее значение цены. Видно, что цены упали с максимума A

до минимума B и в настоящий момент находятся в стадии корректирующего

движения. Расстояние по вертикали между максимумом и минимумом, т.е.

между точками A и B, как и в случае роста, зовется рыночным размахом.

Считая величину этого размаха равной 100%, можно ожидать продолжения

коррекционного роста до уровней 38.2 и 61.8%. Обратите внимание, здесь в отличие от восходящего движения уровни коррекции отсчитываются снизу вверх, т.е. от минимального значения цен, которое принимается за нулевую точку. Таким образом, при нисходящем движении ценных бумаг на уровнях коррекции 38.2 и 61.8% формируют сильные уровни сопротивления, которыми можно пользоваться при выставлении лимитных ордеров на открытие коротких позиций для игры по тренду и для выставления стопов для защиты прибыли, полученной в процессе торговли в короткую сторону. | |

| Просмотров: 6595 | Рейтинг: 0.0/0 |